10亿+海关交易数据,1.2亿企业数据,2亿+企业联系人数据,1000千万真实采购商。覆盖200+个国家及地区,95%外贸重点拓展市场,可根据行业、经营范围等多方位挖掘目标客户。

免费试用押汇,又称买单结汇,是指议付行在审单无误的情况下,按信用证条款买入受益人(即外贸公司)的汇票和单据,从票面金额中扣除从议付日到估计收到票款之日的利息拨给外贸公司。

在国际贸易结算中常用的有出口押汇和进口押汇。

出口押汇

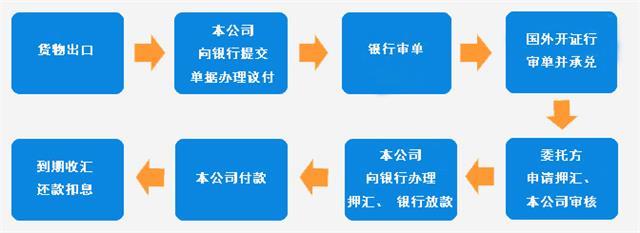

出口押汇是指出口方在供货合同签订后,根据进口方银行出具的信用证签发应由进口方付款的汇票,然后连同有关单据,主要是售出货物提单、货物保险单和发票等提交给自己的代理银行贴现。

出口方银行审核出口方提交的信用证和由出口方签发的票据,允许出口方贴现后,出口方再向其代理银行出具质押书,将全套票据作为抵押。出口方银行按当日市场利率从票面金额扣除自付款日到预计收到进口方货款之日的利息,将净额垫付给出口方,然后将出口方提交的全套票据寄给进口方的代理银行。

进口方代理银行认证后,即向出口方银行划出货款。出口方银行收到货款后归垫。进口方银行将提单等票据交给进口方,进口方赁票提货,同时向自己的代理银行交纳应付货款。如果出口方提交的票据因发货日期延迟或货物质量不合格遭到拒付,出口方银行作为正当持票人有权向出票人即出口方追回贴付的货款,同时作为贷款银行,有权处理抵押物品。

如果进口方银行有意拒付或延付,出口方银行同样可以向出口方追索贴现的货款,同时协助出口方积极收回货款。

进口押汇

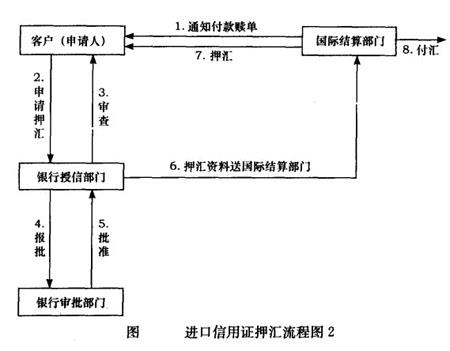

在出口方对进口方的信用程度无把握而不愿先行交运货物的情况下,进口方为了取得信任尽早得到所需的货物,可以请求其代理银行向出口方签发信用证,保证到期付款;出口方取得信用证后即可发货,并签发汇票向其代理银行贴现,银行为进口商开立信用保证文件的这一过程,称为进口押汇。取得货款,然后由出口方银行向进口方银行收取货款。

进口押汇的另一种做法是,当出口方银行与进口方银行的信用程度比较高时,进口方可请求其代理银行向出口方银行发出委托书,委托出口方银行购买出口方签发的汇票。然后,由出口方代理银行将购进的汇票及有关单据寄回进口方银行。进口方银行收到汇票和有关单据后,即通知进口方付款,并领单提货。

因为进口商通过信用保证文件的开立,可以延长付款期限,不必在出口商发货之前支付货款,即使在出口商发货后,也要等到单据到达自己手中才履行付款义务。这样,进口商减少了资金占用的时间。同时,出口商愿意接受这种延长付款期限,是以开证行保证到期付款为条件的。因此,进口押汇是开证行为进口商提供的一种资金融通。

出口押汇和福费廷区别

出口押汇是对于所有信用证项下单据的融资业务。企业交单后就可以申请押汇。押汇贷款银行是有追索权的。即如果信用证收不到款,借款人也要还款给银行。

福费廷是对于远期信用证项下的单据的融资业务。只有开证行承兑单据后,才可以申请贷款。而且这个贷款相当于收汇,银行是没有追索权的。

押汇特点

1、专款专用,仅用于履行押汇信用证项下的对外付款。

2、进口押汇是短期融资,期限一般不超过90天,90天以内的远期信用证,其押汇期限与远期期限相加一般不得超过180天。

3、进口押汇利率按银行当期流动资金贷款利率计收。

4、押汇百分比、押汇期限等由银行按实际情况决定。

5、进口押汇须逐笔申请,逐笔使用。

(本文内容根据网络资料整理和来自用户投稿,出于传递更多信息之目的,不代表本站其观点和立场。本站不具备任何原创保护和所有权,也不对其真实性、可靠性承担任何法律责任,特此声明!)

押汇是指客户以人民币或其他货币向银行存款,交换成相对应的外币,存入银行境外分支机构或者指定银行进行管理,并可以随时提领的一种外币存款业务。

押汇的主要特点有哪些?1. 存款押汇主要特点为:可以随时提取兑换,兑换汇率按实际操作日公布的牌价计算。

2. 押汇业务的操作流程为:先向银行申请存入人民币,银行将人民币兑换成外币按平价存入客户账户。

如何开立押汇账户?开立押汇账户主要步骤为:持有个人身份证件到开设押汇账户的银行开设个人外币存款账户,银行办理客户信息登记与拉黑名单核查后,客户到银行存入人民币或外币本金,银行按当日牌价兑换存入客户的外币账户。

提取押汇需要注意什么?提取押汇主要需要注意:提取数量不能超过账户余额,提取时提供身份证件;提取外币需按当日牌价计算人民币兑换金额,手续费按银行规定收取。此外,逾期不提取资金将计算利息。